内部收益率计算公式(就知道年金保险是否真的适合你了)

最近支付宝的保险,搞了2件大事情。

一件是全民保·终身养老金保险,另一件是很多小伙伴关注的好医保·重疾险,相当创新哦~咱过几天说,今天就以全民保为例聊聊年金保险。

1.

全民保由人保承保。挂在支付宝【保险服务】热销榜TOP2,仅次于保呗儿热推的好医保·长期医疗。

首先要说全民保灵活的购买方式,你可以买出花儿来:1块钱就能买,没有金额、次数限制,还能定投……啧啧啧,这就是傍上流量大佬的保险大佬实力。

虽然有1元起保的噱头,其实说白了全民保就是(分红型)养老年金保险,养老年金+红利收益的模式。

其中养老部分的收益是固定的,分红部分的收益是不确定的。

养老年金:女性55岁后、男性60岁后按年(或月)领取,至终身。领取日前身故,返还保费或保单现价较大值。

分红红利:按月领取,复利累积生息。

保呗儿试了一下:假如我一次性投保1000元,按活到80岁算。养老年金每年领87元,我一共能领到2175元;而累计分红能拿4430.24元(预估)。养老年金+分红红利,一共是6605.24元。

6倍多的回报,是不是闪瞎了你的钛合金……双眼?

抹上牛血色口红,保呗儿要开启后妈模式了。

2.

首先,不说分红部分,全民保的养老年金收益率并不高。

先给大家伙介绍一下我的女子月月友,内部收益率计算公式:IRR。

IRR(内部收益率,Internal Rate of Return),就是资金流入现值总额与资金流出现值总额相等、净现值等于零时的折现率。

它是一项投资渴望达到的报酬率,越大越好。

IRR,实乃居家旅行、购买理财型保险的必备杀器。

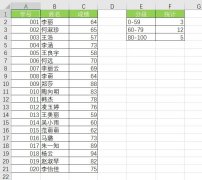

用法炒鸡简单,excel表格里输入初始投资(负数)、输入历年收益,敲个IRR,搞定。

就拿保呗儿的投保演示为例:

保呗儿用IRR公式估算了一下,我购买全民保的养老年金投资回报率是1.96%。随便瞄一眼余额宝的货基七日年化,是3.3%(话说余额宝也是每况愈下……保呗儿早已战略转移)

这还是在不计较通胀前提下得到的保底投资回报率。

大家也可以算算自己买的年金险的年金投资回报率,保呗儿算了几款2018年的开门红产品,差异还挺大的。

3.

你说这种算法并不公平,分红都没算。

但是产品页面写得清楚明白:保单分红是预估的,也就是说极端情况下,可能一分不给。所有不承诺保底分红收益的分红年金保险都是如此。

全民保保单红利条款

就算算上演示的分红,全民保的投资回报率为3.91%。不算低也绝对不算高。

这也是保呗儿认为全民保缺乏诚意的一点:“1元就可以投保”以及产品页面的利益演算确实让人心动,但看上去更像鼓励人们用零钱投保年金保险。

而保呗儿很早就提醒过大家:带理财性质的分红年金保险更适合高净值人群作为分散投资的手段。

你投入1元换10元,富人投入100万换1000万。都是10倍杠杆,9块和900万的差距,能一样吗?

富人的稳健游戏玩不起玩不起。

对于在上升期奋斗中、希望用有限保险投入换得风险保障的你我,年金险明显不适用。

如果重疾住院手术亟需大笔资金,这样一份保险能给你什么?身故后才退返的几千块保费吗?

4.

事实上,包装的再好听,再多眼花缭乱的数据,也无法掩盖分红型年金保险低收益的事实。

而且人身险消费者投诉中,分红型人寿保险一直是大头。

保呗儿看了上周银保监爸爸发布的《关于2018年上半年保险消费投诉情况的通报》(有兴趣的童鞋自行搜),果不其然,分红型人寿保险又双叒叕了:

人身险投诉中,销售投诉9789件,其中分红型人寿保险销售投诉4569件,占比46.6%,甩开健康险、普通寿险和意外险,独占半壁江山。

投诉主要反映承诺固定分红收益、隐瞒保险期间或缴费期间、隐瞒退保损失、与银行存款或理财产品做简单对比等问题。

可以说,分红型年金保险不适合90%以上的投保人群。一旦买了也必须长期持有,否则退保损失都是必然。因为这类保险的保单现金价值是随时间增长累加的,前期都不高。

至于后期……你想想,被监管严格限制低风险投资项目,保险公司自己都赚不到很多钱,哪来的高分红给你?

保呗儿始终认为,还是趁身体底子不错的当下买好健康险、寿险、意外险,才是硬道理。同意就give me five,咱欢呼一声明儿见!

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 lqy2005888@qq.com 举报,一经查实,本站将立刻删除。